Lãi suất huy động nơi tăng nơi giảm

Ghi nhận biểu lãi suất mới nhất của các ngân hàng, hầu hết lãi suất huy động đều giảm, còn dưới 7% năm. Tuy nhiên, với tiền gửi mới từ ngàn tỷ đồng trở lên, một số ngân hàng lại tăng lãi suất.

Các ngân hàng liên tục giảm lãi suất huy động từ đầu tháng 9 đến nay. Ảnh minh hoạ

Các ngân hàng liên tục giảm lãi suất huy động từ đầu tháng 9 đến nay. Ảnh minh hoạ

Cụ thể, PVcomBank tung ra sản phẩm tiền gửi kỳ hạn 12 - 13 tháng có mức lãi suất lên tới 11%/năm. Điều kiện để hưởng mức lãi suất này là khách hàng phải gửi mới từ 2.000 tỷ đồng trở lên tại quầy, áp dụng cho sản phẩm lĩnh lãi cuối kỳ.

HDBank tuy mức lãi suất thấp hơn nhưng xếp thứ 2 vị trí có lãi suất huy động cao nhất hiện nay. Hiện ngân hàng này áp dụng lãi suất 9,1%/năm cho kỳ hạn 13 tháng. Điều kiện áp dụng cho các khoản tiết kiệm tối thiểu từ 300 tỷ đồng trở lên, không áp dụng huy động hình thức lãi đầu kỳ, lãi định kỳ.

Ngược lại, các ngân hàng khác lại công bố giảm lãi suất huy động từ 0,1 - 0,5%. Cụ thể, Bắc Á Bank thông báo điều chỉnh lãi suất tiết kiệm đối với các kỳ hạn ngắn. Theo đó, lãi suất tiết kiệm kỳ hạn 3 tháng giảm từ mức 6,75% xuống còn 6,2%; kỳ hạn 6 tháng giảm từ 6,85% xuống còn 6,3%; kỳ hạn 12 tháng giảm từ 6,95% xuống còn 6,4%.

Tương tự, BaoVietBank cũng điều chỉnh giảm lãi suất huy động với các kỳ hạn ngắn. Theo đó, lãi suất kỳ hạn 6 tháng giảm từ 6,5% xuống còn 6,1%; kỳ hạn 6 tháng giảm từ 6,9% xuống còn 6,5%. Tuy nhiên, ngân hàng này vẫn giữ nguyên mức lãi suất 6,9% cho kỳ hạn 12 tháng và 24 tháng.

Còn GPBank điều chỉnh giảm lãi suất huy động kỳ hạn 3 tháng 0,5% xuống còn 4,25%; kỳ hạn 6 tháng giảm 1% xuống còn 4,95%; kỳ hạn 12 tháng giảm 0,9% xuống còn 5,15%; kỳ hạn 24 tháng giảm 0,8% xuống còn 5,25%.

KienLongBank điều chỉnh giảm lãi suất huy động đối với các kỳ hạn 6 tháng, 12 tháng lần lượt 0,4%, 0,5% và giữ nguyên ở kì hạn 24 tháng. Nam A Bank cũng giảm lãi suất với các kỳ hạn 6 tháng và 12 tháng lần lượt 0,7% và 0,6%. Tuy nhiên, lãi suất kỳ hạn 24 tháng vẫn được giữ nguyên ở mức 6,9%. OCB cũngthực hiện giảm lãi suất với tất cả các kỳ hạn, trong đó mức giảm lớn nhất 0,3% ở kỳ hạn 12 tháng.

Trong khi đó, OceanBank tăng nhẹ lãi suất kỳ hạn 6 tháng và 12 tháng lần lượt 0,1% và 0,1%; đồng thời lãi suất kỳ hạn 24 tháng cũng tăng 0,1%. Đây là xu hướng ngược với các ngân hàng còn lại.

Bên cạnh các ngân hàng nhỏ giảm lãi suất, các ngân hàng lớn cũng không đứng ngoài cuộc. Cụ thể, BIDV vừa thông báo với hình thức tiết kiệm tại quầy, lãi suất huy động kỳ hạn 12 tháng trở lên đã giảm 0,3% xuống còn 5,5%/năm. Trong khi đó, lãi suất kỳ hạn 6 tháng, 9 tháng giảm 0,2% xuống 4,5%/năm. Lãi suất kỳ hạn 3 tháng, 5 tháng giảm từ 3,8%/năm xuống 3,5%/năm. Lãi suất kỳ hạn 1 tháng, 2 tháng giữ nguyên 3%/năm.

Đối với hình thức tiết kiệm online, lãi suất kỳ hạn 12 tháng trở lên của BIDV tương đương với gửi tại quầy, đều là 5,5%/năm. Trong khi đó, ở các kỳ hạn ngắn hơn, lãi suất sẽ cao hơn gửi ở quầy khoảng 0,1 - 0,2%/năm.

Trước đó, Vietcombank và Agribank cũng đã giảm 0,2 - 0,3% lãi suất tiền gửi từ ngày 14/9, đưa lãi suất cao nhất xuống còn 5,5%/năm. Với việc điều chỉnh này, 3 ngân hàng trong nhóm Big 4 đã đưa lãi suất huy động 12 tháng xuống ngang mức thấp lịch sử ghi nhận trong giai đoạn COVID-19.

VietinBank - ngân hàng còn lại trong nhóm Big 4, vẫn áp dụng biểu lãi suất cũ, cao nhất là 5,8%/năm cho kỳ hạn gửi từ 12 tháng trở lên.

Lãi suất cho vay mới giảm, lãi suất cũ vẫn cao

Trong tháng 9 này, một số ngân hàng đã tung ra nhiều gói ưu đãi giảm lãi suất khoản vay mới để kích cầu tín dụng. So với thời điểm đầu năm, lãi suất vay ngân hàng cho các khoản vay hiện hữu đã giảm từ 1 - 2%, nhưng vẫn cao. Cụ thể, NamABank vừa triển khai giảm lãi suất cho vay dành cho khách hàng cá nhân hiện hữu đến 2,6%/năm.

Mặc dù giảm lãi suất cho vay nhưng nhiều khách hàng hiện hữu vẫn bị áp dụng mức vay cao. Ảnh: minh hoạ

Mặc dù giảm lãi suất cho vay nhưng nhiều khách hàng hiện hữu vẫn bị áp dụng mức vay cao. Ảnh: minh hoạ

Tại VPBank, ngân hàng này đã ra mắt 3 gói vay ưu đãi có tổng quy mô 13.000 tỷ đồng dành cho khách hàng cá nhân có nhu cầu vay mua ô tô, vay sản xuất kinh doanh, vay mua nhà, vay tiêu dùng với lãi suất từ 5%/năm, tỷ lệ cho vay tối đa 85%, thời gian vay tối đa đến 35 năm. Trong đó, gói vay phục vụ sản xuất kinh doanh của VPBank được thiết kế với lãi suất 5%/năm cố định trong 6 tháng đầu. Gói ưu đãi lãi suất dành cho các khách hàng vay mua nhà của VPBank có lãi suất từ 5,9%/năm. Riêng với gói vay mua xe ô tô, VPBank hiện áp dụng lãi suất 7%/năm.

Tương tự, Ngân hàng TMCP Bản Việt (BVBank) công bố dành gói vay ưu đãi quy mô 1.000 tỷ đồng để cho vay doanh nghiệp vừa và nhỏ với lãi suất giảm đến 2%/năm. Theo đó, từ nay đến 31/12/2023, doanh nghiệp vừa và nhỏ vay vốn ngắn hạn, trung và dài hạn tại BVBank sẽ được áp dụng lãi suất từ 8,5%/năm.

Đây là gói tín dụng thứ 2 liên tiếp được BVBank công bố chỉ 1 tuần sau khi triển khai giảm lãi suất vay 2%/năm dành cho khách hàng cá nhân với quy mô 7.000 tỷ đồng. Trong đó, BVBank dành 1.000 tỷ đồng cho khách hàng hiện hữu trên 12 tháng với mức ưu đãi lãi vay giảm đến 2%/năm; 4.000 tỷ đồng cho vay mới phục vụ sản xuất kinh doanh, mua nhà đất, sửa chữa nhà và tiêu dùng lãi suất linh hoạt từ 8,8%/năm hoặc cố định từ 9,9% trong 3 tháng đầu và 2.000 tỷ đồng cho vay nhằm kích cầu mua sắm tài sản tích lũy và kích cầu tiêu dùng.

Ngân hàng Sacombank cũng dành gói tín dụng 30.000 tỷ đồng cho khách hàng cá nhân vay vốn phục vụ sản xuất kinh doanh ngắn hạn, bao gồm sản xuất nông nghiệp và vay tiêu dùng phục vụ đời sống như: mua, xây, sửa bất động sản... Lãi suất ưu đãi Sacombank áp dụng từ 7,5%/năm với vay sản xuất kinh doanh và từ 9%/năm với vay tiêu dùng. Đặc biệt, nếu khách hàng lần đầu tiên mua nhà để ở đảm bảo điều kiện cần thiết, mức lãi suất cho vay chỉ từ 8%/năm.

Động thái giảm lãi suất cho vay cũng như các chương trình hút khách vay của ngân hàng diễn ra trong bối cảnh tăng trưởng tín dụng toàn ngành trong 8 tháng đầu năm vẫn còn thấp. Được biết, đến ngày 29/8/2023, tín dụng nền kinh tế đạt khoảng 12,56 triệu tỷ đồng, mới chỉ tăng 5,33% so với cuối năm 2022 (cùng kỳ năm 2022 tăng 9,87%).

Nếu so với chỉ tiêu tín dụng năm 2023 (khoảng 14%), trong 4 tháng cuối năm, toàn hệ thống hiện còn khoảng 9% để tăng trưởng tín dụng, tương đương khoảng 1 triệu tỷ đồng. Thế nhưng, mặc dù thừa tiền, các ngân hàng vẫn khó cho vay. Thậm chí, có ngân hàng tăng lãi suất cho vay dù mức lãi suất huy động cao nhất chỉ còn 5,8 - 6%/năm.

Nguyên nhân các ngân hàng, tổ chức tín dụng sau khi dùng lãi suất ưu đãi trong năm đầu để thu hút khách hàng mới thì đến năm tiếp theo, các ngân hàng áp dụng lãi suất thả nổi với mức cao nhất, thậm chí cao hơn với mặt bằng chung cho vay của các ngân hàng.

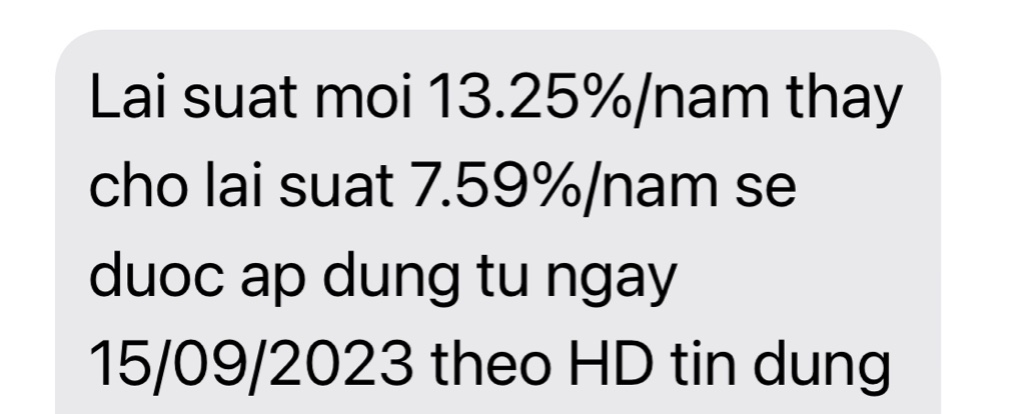

Điển hình, một công ty tài chính sau khi áp dụng lãi suất mua xe ưu đãi 7,59%/năm đầu tiên, năm thứ 2 ngân hàng này áp dụng lãi suất thả nổi bằng lãi suất cơ sở cộng với biên độ 3,5%/năm là 13,25%/năm.

Thông báo tăng lãi suất của một tổ chức tín dụng cho vay mua xe. Ảnh: H.Y

Thông báo tăng lãi suất của một tổ chức tín dụng cho vay mua xe. Ảnh: H.Y

Một số ngân hàng TMCP cũng áp dụng phương thức tương tự với lãi suất vay tiêu dùng, mua nhà, mua xe ở mức cực mềm, chỉ từ 5,9% - 7,7%/năm. Thế nhưng, mức này chỉ được cố định trong 3 - 6 tháng sau khi giải ngân và sau đó, lãi suất sẽ được thả nổi quanh 12,5%/năm.

Ngay tại các ngân hàng lớn, biểu lãi suất cơ sở được áp dụng khá cao dù lãi suất huy động đã giảm mạnh. Có ngân hàng chia lãi suất cơ sở này theo từng mục đích vay và thời gian giải ngân. Cụ thể, nếu vay mua bất động sản, lãi suất cơ sở áp dụng với các khoản giải ngân từ năm 2023 là 10,5%/năm, nếu giải ngân từ năm 2019 - 2022 là 11,5%/năm và giải ngân trước 2019 là 12%/năm.

Trong khi đó, từ cuối tháng 3/2023 đến nay, lãi suất huy động đã giảm đáng kể, từ mức 9 - 10%/năm xuống còn dưới 6%/năm. Tại các ngân hàng lớn gồm Vietcombank, VietinBank, BIDV, Agribank, VPBank... lãi suất huy động cao nhất áp dụng cho kỳ hạn 12 tháng chỉ còn 5,8%/năm.

Còn kỳ hạn 6 tháng đến dưới 12 tháng, phổ biến trên thị trường cũng quanh mức 5 - 5,5%/năm tùy ngân hàng. Như vậy, lãi suất cho vay tại nhiều ngân hàng cổ phần đang cao gấp hai lần lãi suất huy động cùng kỳ hạn!

Giải thích cho vẫn đề này, một số ngân hàng cho biết, nguyên nhân các ngân hàng trước đây huy động chi phí cao nhưng cho vay lại nhỏ giọt. Nay lãi suất đã giảm mạnh và dự báo sắp tới sẽ còn giảm, kéo theo chi phí vốn bị đội lên cùng với áp lực trả lãi huy động với ngân hàng rất lớn. Do đó, lãi suất cho vay của một số ngân hàng vẫn không thêm giảm như kỳ vọng.

Tuy nhiên, một số ý kiến cũng cho rằng, không loại trừ có ngân hàng, tổ chức tín dụng lạm dụng điều này để giữ lãi suất cho vay ở mức cao. Nhưng đây cũng là con dao hai lưỡi vì Thông tư 06 vừa có hiệu lực từ ngày 1/9, cho phép khách hàng vay vốn để trả nợ ngân hàng khác. Bởi nếu lãi suất cho vay quá cao, khách hàng hoàn toàn có thể chuyển đến ngân hàng khác để vay.