Thu nhập của người vay khó, ý thức trả nợ kém

Ông Nguyễn Hồng Quân – Thành viên Hội đồng Hiệp hội Ngân hàng Việt Nam (VNBA).

Ông Nguyễn Hồng Quân – Thành viên Hội đồng Hiệp hội Ngân hàng Việt Nam (VNBA).

Theo ông Nguyễn Hồng Quân, phát triển các sản phẩm cho vay tiêu dùng phù hợp với đối tượng vay tiêu dùng, có mức lãi suất hợp lý, góp phần ngăn chặn “tín dụng đen”.

Tuy nhiên, thực tế các ngân hàng thương mại (NHTM)/công ty tài chính (CTTC) cho vay nhưng khó khăn trong thu hồi nợ do ý thức trả nợ của người đi vay không tốt, người vay cố tình không trả nợ; cố tình chống đối, tố cáo, vu khống cán bộ thu nợ của NHTM/CTTC dùng biện pháp manh động để đòi nợ lên các cơ quan chính quyền.

“Đặc biệt, Việt Nam chưa có hành lang pháp lý cho hoạt động thu hồi nợ tài chính tiêu dùng, NHTM/CTTC không có công cụ để thu hồi nợ”, đại diện VNBA cho biết. Trong bối cảnh nợ xấu tăng cao, các NHTM/CTTC đã phải trích lập dự phòng lớn, trong giai đoạn nền kinh tế gặp nhiều khó khăn, buộc họ phải thu hẹp kế hoạch tăng trưởng; đồng nghĩa người dân không thể tiếp cận vốn vay từ các ngân hàng, CTTC. Hệ quả tín dụng đen phát triển, người chịu ảnh hưởng cuối cùng lại chính là người đi vay.

Ông Nguyễn Đình Đức, Phó Chủ nhiệm CLB Tài chính tiêu dùng (VNBA), Phó Tổng Giám đốc Công ty Tài chính TNHH HD SAISON (HD SAISON) cho biết thêm: Thời gian qua, do biến động kinh tế vĩ mô, đã khiến hoạt động của các CTTC tiêu dùng gặp nhiều khó khăn. Khách hàng của các công ty này chủ yếu là người lao động có thu nhập thấp, công nhân, tiểu thương…. Nhóm khách hàng này chịu ảnh hưởng trực tiếp bởi các biến động kinh tế vĩ mô; tỷ lệ thất nghiệp, thiếu việc làm gia tăng, dẫn đến thu nhập của khách hàng bị giảm sút, ảnh hưởng trực tiếp đến việc thanh toán khoản vay.

“Tình hình nợ quá hạn của các tổ chức tín dụng (TCTD) nói chung và các CTTC tiêu dùng nói riêng, đều có xu hướng gia tăng, dẫn đến tỷ lệ nợ xấu của CTTC tiêu dùng cũng bị ảnh hưởng do quy định về phân loại nợ của khách hàng vào nhóm nợ có mức độ rủi ro cao nhất, điều chỉnh nhóm nợ theo nhóm nợ của danh sách khách hàng do Trung tâm Thông tin Tín dụng Quốc gia Việt Nam (CIC) cung cấp đối với trường hợp kết quả tự phân loại nợ của CTTC tiêu dùng thấp hơn nhóm nợ theo danh sách khách hàng do CIC cung cấp”, ông Nguyễn Đình Đức cho biết.

Một số nguyên nhân phát sinh nợ xấu bao gồm: Khách hàng của các CTTC tiêu dùng nói chung chủ yếu là khách hàng cá nhân, có thu nhập trung bình thấp, chưa đủ điều kiện tiếp cận được NHTM cấp tín dụng, trong đó phần lớn là công nhân và lao động tự do.

Khó khăn kinh tế đã khiến hàng loạt doanh nghiệp cắt giảm nhân sự, tỷ lệ thất nghiệp, thiếu việc gia tăng, làm suy giảm khả năng thanh toán của nhóm khách hàng có thu nhập thấp. Không chỉ vậy, vẫn còn nhiều người dân chưa phân biệt được hoạt động cho vay của CTTC tiêu dùng được NHNN cấp phép thành lập với cho vay qua App, cho vay cầm đồ, “tín dụng đen”.

Các Công ty tài chính cho vay tiêu dùng chia sẻ: Các biện pháp đôn đốc, nhắc nợ gặp nhiều khó khăn trong việc tìm kiếm địa chỉ nơi ở mới của người vay, liên lạc hẹn làm việc…

Các Công ty tài chính cho vay tiêu dùng chia sẻ: Các biện pháp đôn đốc, nhắc nợ gặp nhiều khó khăn trong việc tìm kiếm địa chỉ nơi ở mới của người vay, liên lạc hẹn làm việc…

Nhiều chuyên gia tài chính cho biết: Thời gian gần đây, tình trạng khách hàng “bùng nợ” tăng cao, bên cạnh lý do kinh tế suy thoái, bất ổn định còn có lý do chính yếu và không kém quan trọng là sự đánh đồng, hiểu sai của xã hội về mô hình hoạt động của các công ty tài chính tiêu dùng chính thống với “tín dụng đen”, sau khi phương tiện truyền thông đưa tin về việc cơ quan chức năng kiểm tra, phong tỏa trụ sở làm việc của các CTTC tiêu dùng, tạo nên sự "hiểu nhầm" các CTTC này hoạt động phi pháp nên người vay không cần trả nợ.

Trao quyền thêm cho công ty tài chính trong thu hồi nợ

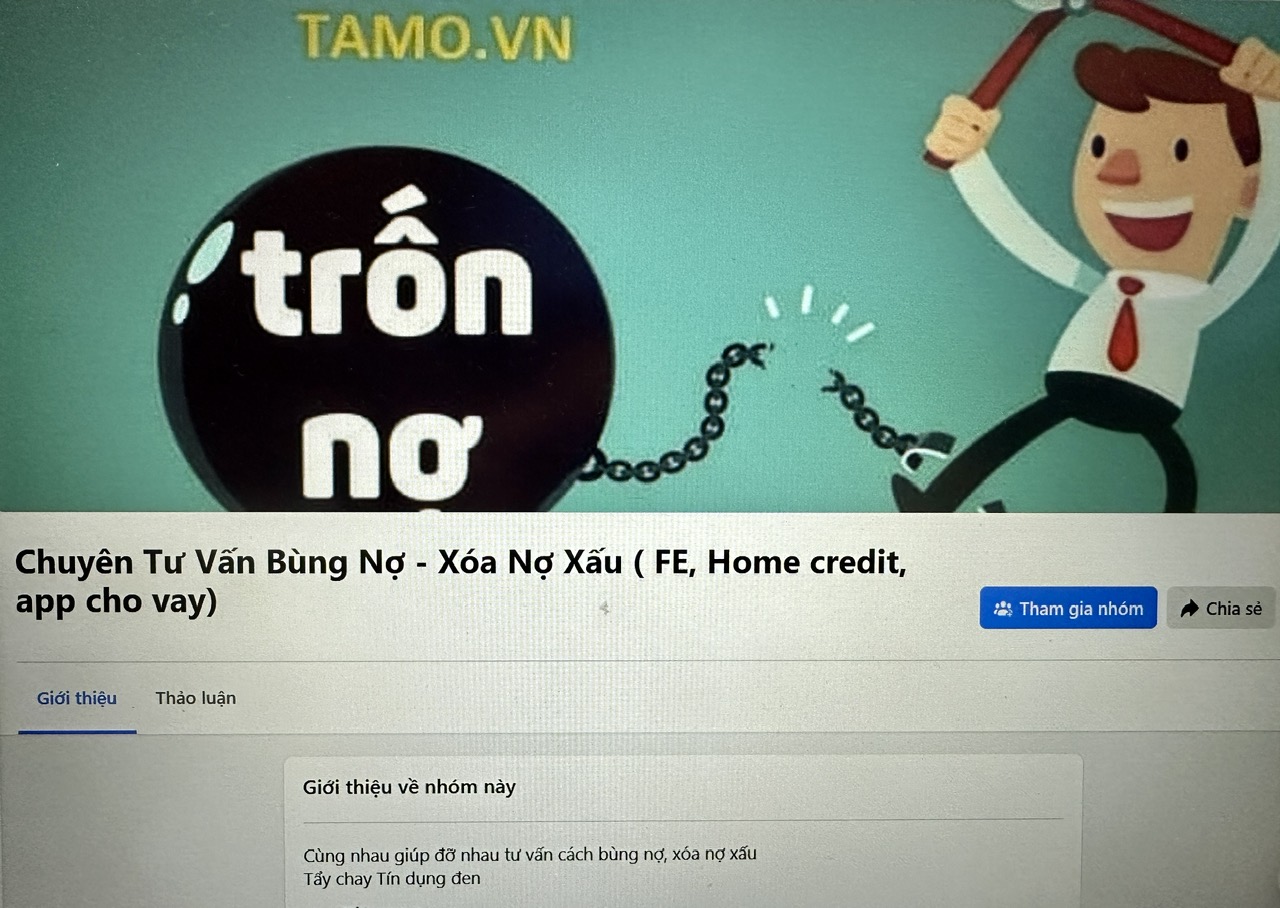

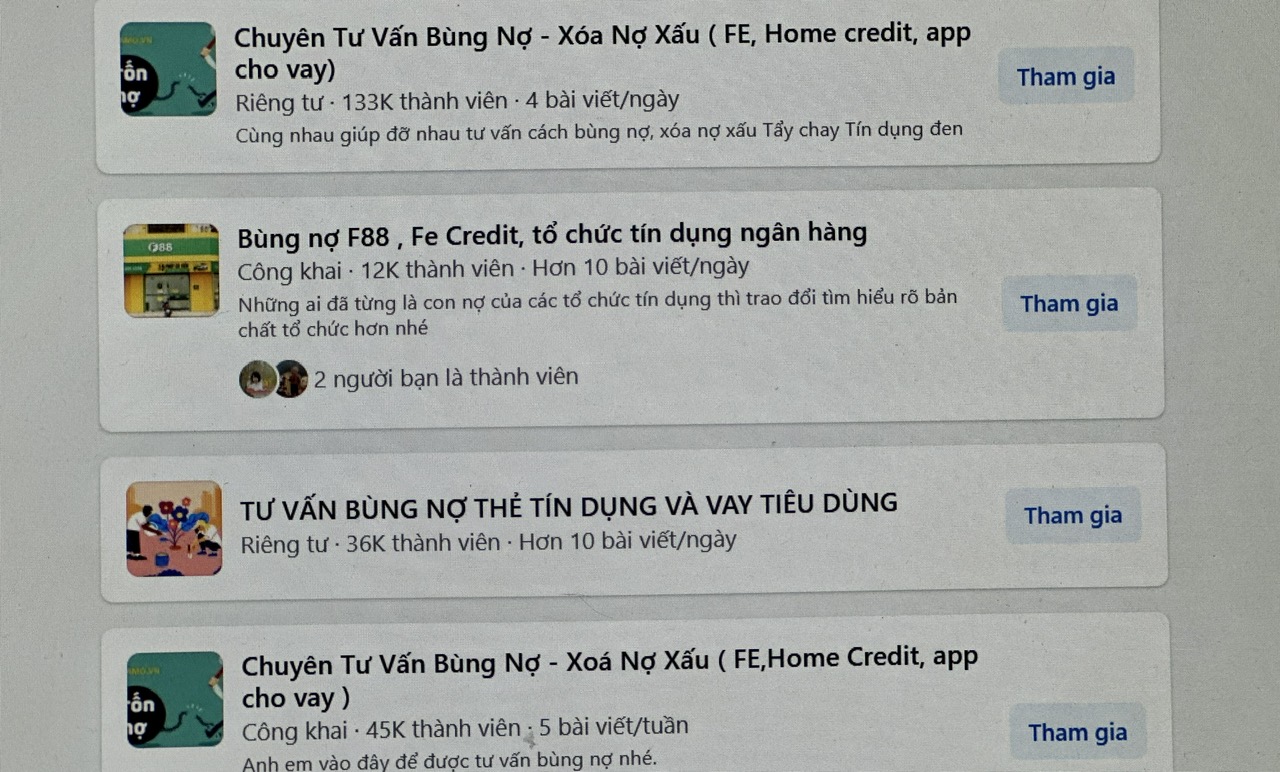

Tình trạng rủ nhau “bùng nợ tập thể” đã trở thành trào lưu rất tiêu cực tràn lan trên mạng xã hội.

Tình trạng rủ nhau “bùng nợ tập thể” đã trở thành trào lưu rất tiêu cực tràn lan trên mạng xã hội.

Nhiều ý kiến cho rằng: Hiện nay có khá nhiều người khi vay tiền có thái độ hạn chế về sự thành thật, không trung thực khai báo thông tin cá nhân và trách nhiệm trong việc hoàn trả khoản vay; không hiểu rõ tầm quan trọng của việc thanh toán đúng hạn, đầy đủ và thậm chí có những suy nghĩ sai lệch và chủ đích gian lận khi làm hồ sơ vay. Bên cạnh đó, tình trạng rủ nhau “bùng nợ tập thể” đã trở thành trào lưu rất tiêu cực tràn lan trên mạng xã hội, khiến nhiều CTTC lâm vào tình trạng khó khăn trong công tác thu hồi nợ.

Để giải quyết vấn đề này, Phó Chủ nhiệm CLB Tài chính tiêu dùng (VNBA) đề xuất: Cần có các biện pháp cụ thể nhằm kêu gọi, nâng cao ý thức, thái độ của những người vay; đồng thời xử nghiêm các đối tượng tham gia vào các hội nhóm bùng nợ, cũng như những người hướng dẫn và khuyến khích hành vi bùng nợ, cố tình không trả nợ. Đồng thời, cần áp dụng chế tài răn đe đối với những cá nhân có hành vi cố tình vi phạm quy tắc và đạo đức trong lĩnh vực tài chính tiêu dùng nói riêng và lĩnh vực tín dụng cá nhân nói chung.

“Nếu không có hành động cụ thể, việc bùng nợ có thể tiếp tục xảy ra và có thể tác động đến nợ xấu không những cuối năm 2023 mà còn nhiều năm sau nữa. Điều này sẽ gây ảnh hưởng xấu đến cả người đi vay và ảnh hưởng đến hoạt động cho vay của các CTTC, từ đó ảnh hưởng đến khó khăn của chính khách hàng tiếp cận vốn vay do các công ty này phải siết chặt lại công tác cho vay”, ông Nguyễn Đình Đức kiến nghị.

Ông Nguyễn Mạnh Cường, Hàm Vụ phó Vụ Kinh tế tổng hợp (Văn phòng Chính phủ) cho biết: Pháp luật liên quan chưa có cơ chế cho phép hỗ trợ chia sẻ thông tin từ các tổ chức liên quan có thông tin khách hàng. Điều này dẫn đến thực trạng các CTTC gặp rất nhiều khó khăn trong việc thu hồi nợ đối với những khách hàng không thể liên lạc được hoặc khách hàng thiếu ý thức trả nợ, cố tình chây ỳ, trốn tránh sự liên hệ của các bằng cách bỏ số thuê bao đã đăng ký với CTTC tại thời điểm đề nghị vay vốn hoặc không nghe máy, bỏ trốn khỏi nơi cư trú…

"Nhằm tạo cơ sở pháp lý để các CTTC có thể thu hồi vốn vay và kiểm soát nợ xấu phát sinh từ những khách hàng thiếu thiện chí trả nợ nên kiến nghị các CTTC được áp dụng cơ chế chuyên biệt đối với những khách hàng chây ỳ, trốn tránh trả nợ sau khi CTTC đã nỗ lực áp dụng nhiều biện pháp khác nhau nhưng vẫn không thể tiếp cận được khách hàng và thu hồi nợ", ông Nguyễn Mạnh Cường đề xuất.

Bên cạnh đó có thể tạo cơ chế chia sẻ thông tin giữa các TCTD. Biện pháp này cho phép các TCTD có cơ chế hỗ trợ nhau trong công tác xác minh thu nhập khách hàng thông qua các tài khoản ngân hàng nếu cung cấp văn bản chứng minh nghĩa vụ trả nợ của khách hàng tại các TCTD. Đây là cơ sở nền để các TCTD tiến hành các giải pháp thu hồi nợ phù hợp với tình hình tài chính, thu nhập của khách hàng trên thực tế.

"NHNN và các cơ quan ban ngành nên xây dựng chế tài có tính răn đe hơn nữa đối với hành vi khách hàng vay nợ mà không có ý định trả nợ, quịt tiền của TCTD; đồng thời hỗ trợ để nâng cao hiệu quả của kênh thu hồi nợ pháp lý (tòa án, trọng tài kinh tế). Kênh thu hồi nợ pháp lý hiệu quả sẽ giúp góp phần đẩy lùi những áp lực thu nợ 'bằng mọi giá' theo cách thức không tuân thủ của các nhân sự thu hồi nợ", ông Nguyễn Mạnh Cường kiến nghị.

TS. Nguyễn Quốc Hùng Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam:

TS. Nguyễn Quốc Hùng Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam:

Vay App 'trá hình', nhiều người khi trả nợ mới biết lãi lên tới hơn 1.000%

Hiện chưa có giải pháp nào hữu hiệu để xử lý ổ nhóm tội phạm kêu gọi bùng nợ, không trả nợ trên Zalo, Facebook, nền tảng xã hội...

Chúng tôi kiến nghị với cơ quan chức năng đặc biệt Bộ Thông tin và Truyền thông, Bộ Công an cùng NHNN hỗ trợ các CTTC tiêu dùng triệt phá ổ nhóm này xử lý một cách thích đáng theo quy định của pháp luật. Bên cạnh đó khuyến cáo để người dân hiểu rằng tất cả các CTTC được NHNN cấp phép đều đã lưu trữ dữ liệu tại các cơ quan chức năng. Tất cả những người vay vốn tiêu dùng tại các công ty này đều được tích hợp dữ liệu cá nhân. Như vậy khi trích xuất dữ liệu cá nhân từng người dân đi giao dịch liên quan đến công việc, xin việc làm, xác định nhân thân đều thể hiện đó là những người có nợ xấu. Không chỉ điểm tín dụng thấp, mà còn có thể ảnh hưởng đến chính công việc, sinh hoạt hàng ngày của họ chẳng hạn như xin việc làm sẽ gặp khó khăn… Thông qua đó để họ hiểu rằng, dù vay ít hay nhiều nhưng khi vay phải có trách nhiệm trả nợ.

Người dân khi có nhu cầu vay vốn cần xem xét kỹ thông tin của công ty mình định vay. Thông tin của các công ty cho vay tiêu dùng được NHNN cấp phép công khai trên website NHNN, VNBA và CTTC tiêu dùng.

Đối với vay qua App, người dân cần phải hết sức thận trọng khi tiếp cận kênh này vì phương pháp tính lãi rất tinh vi người dân rất khó nhận biết được mức lãi suất thực mình phải trả là bao nhiêu? nên nhiều người khi phải trả nợ mới biết lãi lên tới hơn 1.000%, tạo gánh nặng tài chính rất lớn cho chính họ. Người dân cần phải hết sức tỉnh táo, nâng cao tinh thần cảnh giác rất dễ sập bẫy, trở thành nạn nhân “tín dụng đen”.