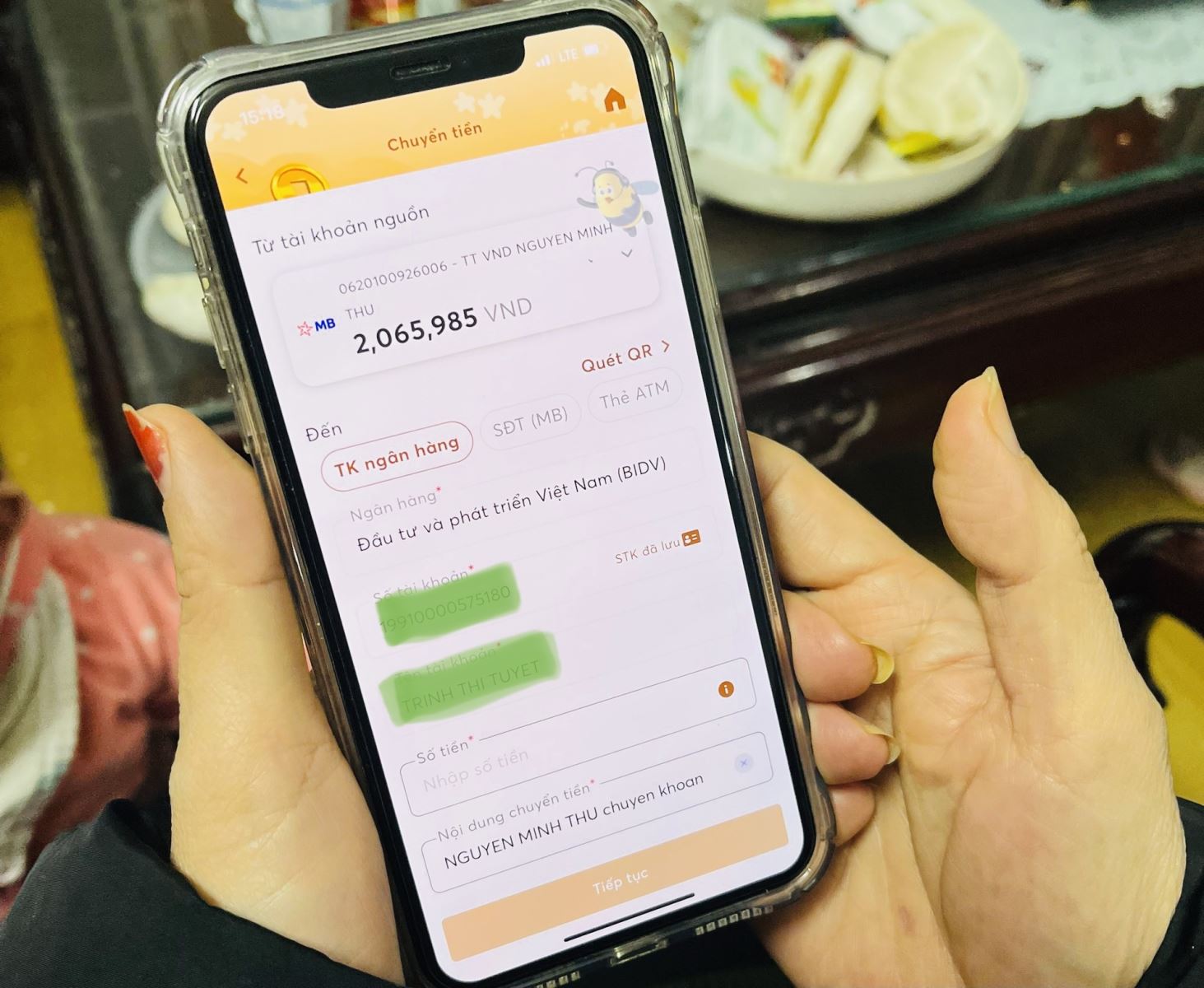

Thanh toán điện tử được đẩy mạnh trong nhiều lĩnh vực. Ảnh: Minh Phương/Báo Tin tức

Thanh toán điện tử được đẩy mạnh trong nhiều lĩnh vực. Ảnh: Minh Phương/Báo Tin tức

Yêu ghét bởi trải nghiệm

Mới đây, việc một số ngân hàng tăng phí tin nhắn báo biến động số dư (SMS Banking) giữa lúc thanh toán không tiền mặt đang được khuyến khích và đẩy mạnh, đã tạo nên nhiều luồng ý kiến trái chiều. Trong đó, không ít người phản đối chính sách tăng phí và thậm chí còn kêu gọi tẩy chay ngân hàng bởi mức phí mới cao gấp 5-7 lần mức cũ.

"Không ngờ có ngày tôi phải trả đến gần 80.000 đồng tiền phí SMS cho Vietcombank, trong khi hàng tháng chỉ 11.000 đồng. Giữa lúc dịch bệnh COVID-19 phức tạp, người người nhà nhà đều chọn chuyển khoản, thanh toán online thì ngân hàng lại tăng phí tin nhắn như vậy là quá cao. Dù Vietcombank đã miễn phí hoàn toàn khi giao dịch chuyển khoản nhưng lần tăng phí này là rất thiếu chia sẻ với khách hàng", chị Kim Nhung - chủ cửa hàng tạp hóa tại Hoàn Kiếm, Hà Nội chia sẻ.

Cũng "sốc" như chị Nhung, anh Đức Hùng - chủ sạp thịt tại một chợ của quận Hoàng Mai, Hà Nội cho biết: "Nhìn tin nhắn báo trừ phí SMS đến 77.000 đồng của Vietcombank mà tôi không tin vào mắt mình. Giờ đi chợ, mọi người đều chuyển khoản để tránh tiếp xúc, lây lan dịch bệnh nên mỗi ngày tôi đều nhận được cả chục tin nhắn báo số dư. Nếu cứ như này tính ra một năm, tôi phải trả ngân hàng đến gần cả triệu đồng. Giữa lúc mọi chi phí đều tăng, ngân hàng tăng phí như vậy rất phản cảm".

Không chỉ khách hàng của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) mà cả khách hàng của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) cũng gặp phải tình trạng tương tự.

Theo thông báo từ các ngân hàng này, phí duy trì dịch vụ SMS chủ động sẽ được tính theo bậc thang, thấp nhất từ 9.000 đồng/tháng tăng dần lên cao nhất là 75.000 đồng/tháng (Chưa bao gồm VAT) tương ứng với số lượng SMS nhận được hàng tháng

Trong khi đó, nhiều ngân hàng vẫn giữ nguyên biểu phí SMS Banking hoặc áp dụng chính sách ngừng gửi SMS đối với các giao dịch nhỏ. Cụ thể, Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) vẫn áp dụng mức phí SMS Banking là 10.000 đồng/tháng (chưa gồm VAT), miễn phí gửi thông báo biến động số dư tài khoản qua ứng dụng Sacombank Pay hay tại Ngân hàng TMCP Á Châu (ACB), các giao dịch thẻ từ 100.000 đồng sẽ ngừng thông báo qua SMS mà chuyển sang hình thức thông báo qua email...

Trên thực tế, các ngân hàng đã gửi thông báo về thay đổi biểu phí dịch vụ tin nhắn SMS Banking vào thời điểm cuối năm 2021 cùng lúc với thông báo miễn phí giao dịch trên kênh ngân hàng số.

Theo lãnh đạo một ngân hàng, mục đích của chính sách này nhằm khuyến khích khách hàng chuyển sang sử dụng dịch vụ ngân hàng số, bao gồm cả dịch vụ thông báo biến động số dư miễn phí trên app banking (OTT). Việc chuyển đổi này giúp khách hàng tăng thêm trải nghiệm trên các kênh số và tiết kiệm một phần chi phí hàng tháng. Đồng thời cũng giúp các ngân hàng tiết giảm một phần chi phí trong hàng nghìn tỷ đồng mà ngân hàng phải trả cho các doanh nghiệp viễn thông mỗi năm.

Nâng cấp trải nghiệm là điều cần thiết nhưng nói thế nào đi chăng nữa, giữa bối cảnh dịch bệnh còn rất phức tạp, nhu cầu thanh toán online tăng mạnh thì từ góc độ người dùng, việc phí SMS tăng cao đột ngột đã phần nào gây hiệu ứng phản cảm, đi ngược lại với mong muốn của ngân hàng. Do đó, ngân hàng cần có sự chia sẻ chi phí hợp lý với khách hàng, truyền thông rộng rãi lộ trình tăng phí giúp khách hàng hiểu và chuyển đổi dịch vụ sang các kênh số phù hợp. Quan trọng hơn cả, ngân hàng và các nhà mạng cần ngồi lại với nhau để đưa ra phương án thu phí phù hợp thay vì để người dùng rơi vào "sự đã rồi" như vậy.

Chiến lược bứt phá

Trở lại với cuộc đua chuyển đổi số của các ngân hàng, hàng loạt công nghệ mới liên tục được ra mắt giúp gia tăng tiện ích cho người sử dụng. Chỉ với một chiếc smartphone thì dù ở bất kỳ đâu hay bất kỳ lúc nào, người dân cũng có thể chủ động mở mới tài khoản qua công nghệ xác thực điện tử (eKYC) và thanh toán bằng nhiều hình thức như chuyển khoản, quét mã QR, thanh toán không chạm… Ngay cả khi đi xe buýt công cộng, người dân cũng có thể dùng thẻ thanh toán chạm không tiếp xúc (contactless) để mua vé xe từ vài nghìn đồng.

Với tốc độ tăng trưởng các giao dịch thanh toán không dùng tiền mặt tính bằng lần, ông Nguyễn Văn Hương, Giám đốc Khối bán lẻ Ngân hàng TMCP Phương Đông (OCB) thừa nhận rằng eKYC ra đời đã giúp cho ngân hàng giải phóng được rất nhiều nguồn lực. Cùng với nền tảng công nghệ số vốn đã được chú trọng đầu tư từ rất sớm thể hiện qua ngân hàng số OCB OMNI và các quy trình xử lý nội bộ, số lượng người dùng OCB OMNI thường xuyên đã tăng gấp 3 lần, từ 135.000 khách hàng năm 2020 đã tăng lên hơn 400.000 khách hàng trong năm qua.

Trên đà tăng mạnh, đại diện OCB còn tiết lộ về kế hoạch cho ra mắt "Ngân hàng không chi nhánh" vào giữa năm 2022. Đây là dự án hợp tác giữa OCB và các công ty tài chính công nghệ (fintech) nhằm cung cấp dịch vụ online 100% cho khách hàng trên nền tảng số mobile app (ứng dụng điện thoại). Dù vẫn còn úp mở về sản phẩm mới nhưng ông Nguyễn Văn Hương khẳng định "Ngân hàng không chi nhánh" hoàn toàn tách biệt với sản phẩm ngân hàng số hiện tại là OCB OMNI và hứa hẹn sẽ mang lại những sản phẩm chất lượng và trải nghiệm thật sự khác biệt cho khách hàng thanh toán không dùng tiền mặt.

Trong khi đó tại Ngân hàng TMCP Tiên Phong (TPBank), Tổng Giám đốc Nguyễn Hưng cho biết trong khi số lượng khách hàng tăng trưởng mạnh, mạng lưới chi nhánh lại không được phép mở mới nhiều theo quy định của pháp luật thì hệ thống giao dịch trực tuyến LiveBank được ví như một phòng giao dịch thu nhỏ chính là "cứu cánh".

"Bình quân mỗi LiveBank thực hiện hơn 3.000 giao dịch/tháng và khoảng 2-3 LiveBank đã tương đương với một chi nhánh bình thường. Hơn nữa, LiveBank hoạt động 24/7, cung cấp gần như đầy đủ các dịch vụ từ mở tài khoản thanh toán, phát hành thẻ, mở sổ tiết kiệm, nộp rút tiền mặt... trong khi chi phí vận hành lại chỉ bằng 1/2 hoặc 1/3 so với giao dịch tại quầy. Từ đó giúp ngân hàng nâng cao năng suất phục vụ khách hàng nhưng vẫn tiết kiệm được chi phí hoạt động", ông Nguyễn Hưng chia sẻ.

Chưa dừng lại ở đó, nhiều sản phẩm số mang tính đột phá cho thấy sự chuyển đổi sâu sắc của nhiều ngân hàng cũng được tung ra thị trường như ngân hàng số Übank by VPBank của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cung cấp tất cả các sản phẩm dịch vụ ngân hàng (kể cả sản phẩm vay) thông qua một ứng dụng điện tử duy nhất; ngân hàng số “digimi” của Ngân hàng TMCP Bản Việt (VietCapitalBank) hay không gian sáng tạo số Innovation Lab của Ngân hàng TMCP Quân đội (MB)...

Số liệu năm 2021 cho thấy tổng số lượng giao dịch thanh toán không dùng tiền mặt qua Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS) lên tới 1,86 tỷ giao dịch với giá trị giao dịch là 23,6 triệu tỷ đồng. Tốc độ tăng trưởng bình quân từ năm 2019 đến nay là 169% về số lượng giao dịch và 164% về giá trị giao dịch.

Không thể phủ nhận dịch COVID-19 đã gây ra những cái khó khăn chưa từng có trong nền kinh tế nhưng cũng chính dịch bệnh mà các ngân hàng, các tổ chức kinh doanh có động lực đẩy nhanh giải pháp thay thế thanh toán tiền mặt truyền thống, mang lại sự tăng trưởng mạnh mẽ cho thanh toán online thời gian qua. Cuộc đua chuyển đổi số ngân hàng sẽ cạnh tranh ngày càng mạnh mẽ hơn.

Để giải bài toán làm sao níu chân khách hàng giữa muôn vàn lựa chọn như hiện nay, các ngân hàng không những phải liên tục đầu tư, đổi mới về công nghệ, sản phẩm, chính sách dịch vụ mà còn cần xây dựng một hệ sinh thái phong phú đáp ứng mọi nhu cầu tiêu dùng hàng ngày của khách hàng.

Bài cuối: Để người dân coi ngân hàng như chiếc ví của mình