Việc Ngân hàng Dự trữ Liên bang Mỹ (FED) nâng lãi suất cũng sẽ có ảnh hưởng đến thị trường chứng khoán Việt Nam.

Việc Ngân hàng Dự trữ Liên bang Mỹ (FED) nâng lãi suất cũng sẽ có ảnh hưởng đến thị trường chứng khoán Việt Nam.

Trao đổi với phóng viên báo Tin tức chiều 17/3, TS Nguyễn Trí Hiếu, chuyên gia kinh tế độc lập cho biết: “Đây không phải là thời điểm kiếm lời nhanh, các nhà đầu tư cần sở hữu những mã chứng khoán ổn định, có tính thanh khoản tốt. Ưu tiên số một hiện nay là bảo vệ dòng vốn”.

Theo TS Nguyễn Trí Hiếu, FED ngày 16/3 đã nâng mức lãi suất lần đầu tiên kể từ năm 2018, nhằm giảm lạm phát đang tăng "phi mã" tại Mỹ; đồng thời thông báo có thể sẽ tăng lãi suất nhiều lần trong năm 2022. Tháng 2/2022, lạm phát ở Mỹ đã tăng 7,9%, mức cao nhất trong vòng 40 năm. Giá xăng trung bình tại Mỹ tăng khoảng 62 cent, lên 4,32 USD/gallon (tương đương 3,78 lít).

“Lãi suất USD tăng làm tăng giá trị đồng USD và đồng thời tạo áp lực làm tăng tỷ giá USD/VND, tỷ giá VNĐ/USD tăng đồng nghĩa có lợi cho lĩnh vực xuất khẩu nhưng lại bất lợi cho ngành nhập khẩu trong bối cảnh Việt Nam là nước nhập khẩu nhiều. Bên cạnh đó, tỷ giá, đồng USD tăng khiến cho nguy cơ lạm phát tại Việt Nam hiện hữu. Vì vậy, nếu Ngân hàng Nhà nước (NHNN) muốn kiểm soát lạm phát thì phải tăng lãi suất, nhưng điều này sẽ gây bất lợi cho TTCK Việt Nam”, ông Nguyễn Trí Hiếu cho biết.

Tuy nhiên theo nhận định của Nhóm phân tích Công ty Chứng khoán VDSC, tỷ giá có xu hướng tăng nhưng vẫn trong biên độ kiểm soát. Việt Nam vẫn có những tấm đệm an toàn như dự trữ ngoại hối, cán cân thanh toán được hỗ trợ bởi thặng dư thương mại được duy trì và kiều hối liên tục gia tăng. Do đó, nền kinh tế Việt Nam sẽ không ảnh hưởng quá nhiều để tác động mạnh đến TTCK.

"Không nên quá lo dù hầu hết nhà đầu tư có chút băn khoăn việc FED tăng lãi suất nhiều lần trong năm 2022 sẽ gây ra tổn hại đối với giá cổ phiếu ở TTCK mới nổi và cận biên, trong đó có Việt Nam", đại diện Công ty Quản lý Quỹ VinaCapital nhận định.

Với lạm phát đang được duy trì ở mức bình ổn và các yếu tố kinh tế vĩ mô năm 2022 được dự kiến tích cực, VinaCapital nhận định: Có lẽ Việt Nam không chịu áp lực phải thắt chặt chính sách tiền tệ theo FED. Việc FED nâng lãi suất sẽ gây áp lực cho dòng tiền nước ngoài rút khỏi thị trường Việt Nam nhưng không gây tác động lớn do nhà đầu tư cá nhân trong nước hiện chiếm tỷ trọng rất lớn, hơn 85% giá trị toàn thị trường (tính đến cuối năm 2021) và dòng vốn nước ngoài cũng đã rút ròng đáng kể trong năm 2021.

“Tuy nhiên xét về dài hạn sẽ tăng áp lực lên lãi suất trong nước. Nếu cơ quan quản lý không có chính sách kiểm soát tốt sẽ làm tăng chi phí đầu vào, chi phí vốn vay từ đó ảnh hưởng xấu đến chứng khoán nói riêng và thị trường tài chính nói chung”, Giám đốc đầu tư Công ty chứng khoán MayBank Phan Dũng Khánh cho biết.

Theo ông Phan Dũng Khánh, không phải tăng lãi suất là xấu và giảm là tốt, mà vấn đề là tác động sau đó là gì? Tăng lãi suất giúp lạm phát được kiểm soát trong bối cảnh kinh tế duy trì mức độ tăng trưởng ổn định (không cần nhanh) thì đó là điều tốt và thị trường tài chính vẫn được hỗ trợ. Tuy vậy, trong ngắn hạn, lãi suất tăng thường tạo ra tâm lý phòng thủ, có thể ảnh hưởng đến TTCK.

Sau khi FED nâng lãi suất:

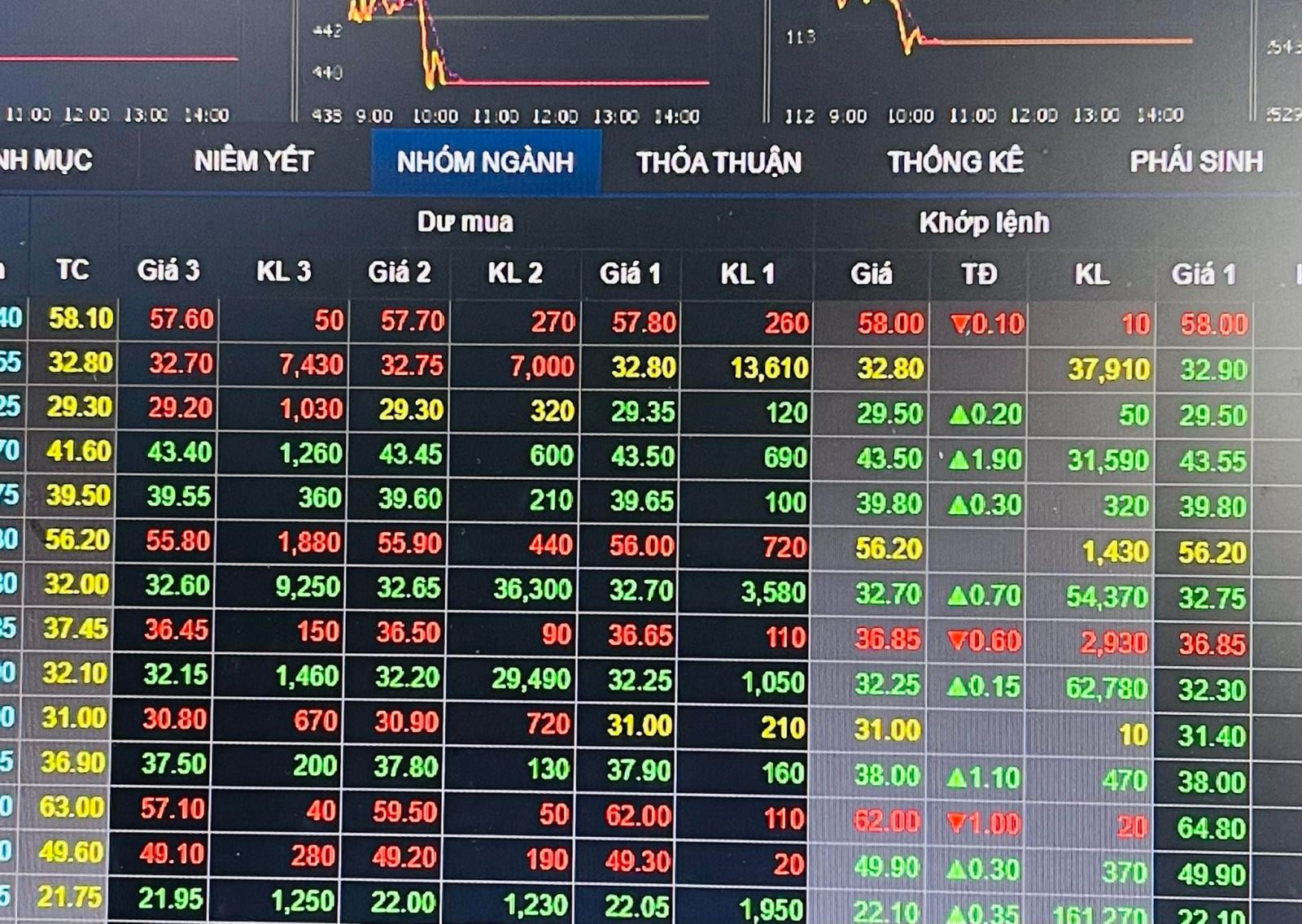

VN-Index tăng nhẹ, nhóm dầu khí, thép giảm sâu Đóng cửa phiên chiều 17/3, VN-Index tăng 2,01 điểm (+0,14%), lên 1.461,34 điểm nhưng nhóm cổ phiếu liên quan tới giá hàng hóa như:

Dầu khí, thép, phân bón, than đều giảm mạnh. Cổ phiếu dầu khí tiếp tục điều chỉnh khi PVD giảm 3%; GAS giảm 2,93%; PLX giảm 0,71%. Cổ phiếu hàng không cũng chìm trong sắc đỏ khi VJC giảm 1,36%, HVN giảm 0,39%.

Nhóm cổ phiếu phân bón chịu sức ép lớn như: DCM -6,8% xuống 40.800 đồng/cổ phiếu; BFC -6,8% xuống 37.000 đồng/cổ phiếu; VAF -4,2% xuống 16.000 đồng/cổ phiếu; DPM -4,1% xuống 60.500 đồng/cổ phiếu; SFG -4% xuống 19.200 đồng/cổ phiếu.

Trong đó, cặp đôi DCM - DPM thuộc Top thanh khoản cao nhất sàn với hơn 13,5 triệu đơn vị khớp lệnh/mỗi mã. Đối với nhóm cổ phiếu thép, nếu như cổ phiếu HPG khi dừng lại ở tham chiếu còn NKG -2,9% xuống 45.250 đồng/cổ phiếu; HSG -1,9% xuống 36.650 đồng/cổ phiếu; POM -1%; TLH -0,8%. Phiên chiều 17/3, có 3 mã cổ phiếu tác động tích cực nhất tới VN-Index đều là cổ phiếu ngân hàng quốc doanh như: BID +4,57%; CTG +2,19% và VCB +0,61%, đóng góp tổng cộng khoảng hơn 3,8 điểm cho VN-Index.

Toàn sàn HoSE có 239 mã tăng giá, 69 mã đứng giá tham chiếu và 185 mã giảm giá. Thanh khoản khớp lệnh vẫn ở mức khá thấp, đạt 19.697 tỷ đồng. Sàn HNX có 131 mã tăng và 100 mã giảm, HNX-Index giảm 0,02 điểm (-0,00%), xuống 446,16 điểm. Tổng khối lượng khớp lệnh đạt hơn 102,1 triệu đơn vị, giá trị 2.494,5 tỷ đồng. Giao dịch thỏa thuận có thêm 6,23 triệu đơn vị, giá trị 162,7 tỷ đồng.

Trong ngắn hạn, Công ty chứng khoán Mirae Asset dự báo thị trường trong tuần này sẽ có ngưỡng hỗ trợ là 1.430 điểm, còn kháng cự là 1.480 điểm, đồng thời duy trì đánh giá dòng tiền vẫn còn khá thận trọng trong ngắn hạn. Nhiều chuyên gia chứng khoán cũng khuyến nghị các nhà đầu tư có thể tận dụng nhịp điều chỉnh giảm để giải ngân với tỷ trọng nhỏ, nhằm tích lũy dần những mã cổ phiếu mục tiêu đang được giao dịch ở các vùng giá chiết khấu cho danh mục trung, dài hạn trên cơ sở đánh giá kỹ lưỡng hoạt động kinh doanh của doanh nghiệp, đồng thời cũng cần chú trọng quản trị rủi ro một cách chặt chẽ và tránh lạm dụng đòn bẩy.

Trước đó, trong Báo cáo triển vọng TTCK tháng 3/2022, bộ phận phân tích và tư vấn đầu tư SSI Research nhận định: Tháng 3/2022, các yếu tố rủi ro TTCK có thể đối mặt là chính sách lãi suất của FED. Áp lực đối với đồng VND đã phần nào xuất hiện thời gian qua, khi đồng USD có xu hướng mạnh lên ở thị trường quốc tế cũng như nguồn cung ngoại tệ chưa hồi phục do cán cân thương mại nhập siêu (trong 2 tháng đầu năm ước tính 0,9 tỷ USD) và giai đoạn cao điểm nguồn kiều hối đã qua. Tuy nhiên theo SSI, cán cân thương mại sẽ nhanh chóng được cải thiện khi xuất khẩu hồi phục và giúp đồng VND duy trì được sức mạnh của mình.

Mức độ nghiêm trọng của tình hình xung đột Nga - Ukraine sẽ không tác động trực tiếp đến Việt Nam, vì cả hai nước liên quan đều không phải là đối tác thương mại lớn của Việt Nam. Tuy nhiên, rủi ro lớn nhất đối với Việt Nam khi xung đột kéo dài là áp lực lạm phát sẽ tăng mạnh. Đợt tăng giá hàng hóa lần này có thể gây lo ngại về lạm phát nhưng nhìn chung Việt Nam vẫn luôn có lợi thế nhất định trong việc kiểm soát lạm phát.

Về định giá, P/E là chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu với thu nhập trên một cổ phiếu của VN-Index năm 2022 hiện ở mức 14,2 lần, mức định giá này đang hấp dẫn hơn so với hầu hết các thị trường trong khu vực. Trong ngắn hạn, biến số về mâu thuẫn Nga - Ukraine mặc dù không tác động lớn đến TTCK Việt Nam nhưng vẫn là rủi ro cần nhà đầu theo dõi và thận trọng. Các yếu tố tích cực có thể tác động đến thị trường tháng 3/2022 bao gồm kết quả kinh doanh sơ bộ quý I/2022 và kế hoạch định hướng năm 2022 trong mùa Đại hội cổ đông đang đến gần.