Vì sao đồng USD vẫn “leo thang”?

Theo giới phân tích, đồng USD trên thị trường thế giới vẫn tiếp tục leo thang, tăng điểm gần 0,2% vào ngày 16/4; đồng thời thiết lập mức cao nhất trong 5 tháng so với đồng EUR sau khi Chủ tịch Fed Jerome Powell phát biểu cho biết có thể phải duy trì lãi suất cao trong thời gian dài hơn khi lạm phát tại Mỹ chưa có dấu hiệu hạ nhiệt.

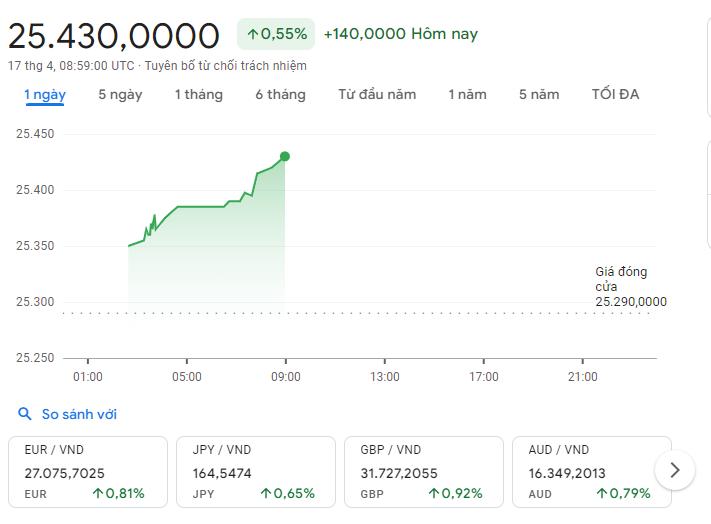

.jpg) Giá USD liên tục leo dốc và gần chạm mốc 26.000 VND/USD.

Giá USD liên tục leo dốc và gần chạm mốc 26.000 VND/USD.

Chính sách tiền tệ của Fed và vai trò tài sản an toàn trước các căng thẳng địa chính trị gần đây tại khu vực Trung Đông giúp củng cố sức mạnh của đồng USD trên thị trường thế giới. Ngoài ra, CNY mất giá mạnh so với USD sẽ gia tăng thêm áp lực tỷ giá trong nước thời gian tới..

“Dữ liệu gần đây rõ ràng không mang lại cho chúng tôi niềm tin lớn hơn mà thay vào đó cho thấy rằng, có thể sẽ mất nhiều thời gian hơn dự kiến để đạt được niềm tin đó”, Chủ tịch Fed cho biết trong một hội nghị kinh tế trước khi cơ quan này bắt đầu cuộc họp vào ngày 30/4 sắp tới.

Hiện thị trường đang kỳ vọng Fed có thể xem xét cắt giảm lãi suất kể từ tháng 9 năm nay (thay vì tháng 6) với 2 lần cắt giảm có thể được thực hiện. Tuy nhiên, nếu lạm phát tại Mỹ tiếp tục gia tăng, kịch bản này không hoàn toàn được đảm bảo. Đồng USD giao dịch trên thị trường thế giới đang được hưởng lợi rất lớn từ chính sách tiền tệ của Fed và vai trò tài sản an toàn trước các căng thẳng địa chính trị gần đây tại khu vực Trung Đông.

Ngoài ra, đồng CNY của Trung Quốc đang ở mức thấp nhất trong 5 tháng sau khi đã mất giá khoảng 1,9% so với đồng USD trong năm nay do dòng vốn nước ngoài tiếp tục rút ra khỏi thị trường tài chính đang gặp khó khăn của nước này. Dự báo, đồng CNY có thể suy yếu thêm nếu Fed tiếp tục duy trì lãi suất chính sách ở mức cao hiện tại đến cuối năm 2024.

Giới phân tích nhận định rằng, do Trung Quốc là đối tác thương mại hàng đầu của Việt Nam nên việc đồng CNY suy yếu chắc chắn sẽ gia tăng thêm áp lực lên tỷ giá trong nước trong thời gian tới.

Ngoài ra, theo phân tích của các chuyên viên Chứng khoán Mirae Asset (Việt Nam), việc đồng USD tăng và đồng CNY suy yếu đã tác động mạnh đến tỷ giá VND/USD trong nước. Tuy nhiên, tác động thực tế sẽ khác biệt so với 2 năm trước do bối cảnh kinh tế hiện tại đã thấy sự cải thiện đáng kể, kết hợp với các biện pháp can thiệp sớm của Ngân hàng Nhà nước (NHNN) thông qua việc sửa đổi Thông tư 02/2021/TT-NHNN, nhằm mục đích mở rộng phạm vi can thiệp bằng cách kiểm soát mức chênh lệch hoán đổi (swap gaps).

Trong khi đó, Công ty chứng khoán Maybank cũng đưa ra nhiều phân tích về vấn đề nóng gần đây là tỷ giá VND (do Vietcombank niêm yết) tiếp tục trượt giá trong tháng 3/2024, giảm 0,6% so với USD. Mặc dù mức giảm thấp hơn so với mức giảm 0,7% và 0,9% lần lượt trong tháng 1 và tháng 2/2024 nhưng sự sụt giảm này đã khiến VND xuống mức thấp nhất từ trước đến nay.

Maybank chỉ ra 3 lý do chính bao gồm: Lãi suất của Fed ở mức cao, chênh lệch giữa giá vàng toàn cầu và trong nước ngày càng gia tăng và nhập khẩu nguyên liệu thô (như nhiên liệu, thép…) của các doanh nghiệp trong nước ngày càng tăng.

Yếu tố thứ 3 được cho rằng chỉ mang tính ngắn hạn và tích cực vì nhu cầu nhập khẩu tăng thực sự cho thấy nền kinh tế Việt Nam đang phục hồi, điều này sẽ giúp củng cố đồng nội tệ trong dài hạn. Trong khi đó, hai lý do đầu tiên đang thách thức chính sách tiền tệ thích ứng của NHNN và sẽ cần có sự điều hành chính sách khẩn cấp cũng như những diễn biến toàn cầu thuận lợi hơn trong những tháng tới.

NHNN sẽ bán hợp đồng kỳ hạn đối với đồng USD?

Chứng khoán Mirae Asset tin rằng, NHNN đang dần chuẩn bị các phương án tiếp theo nhằm giảm áp lực tỷ giá hối đoái, có khả năng sẽ bắt đầu với việc bán hợp đồng kỳ hạn đối với đồng USD cùng với việc điều chỉnh lãi suất phát hành trong những phiên gần đây, phản ánh sự linh hoạt và cách tiếp cận có đo lường của phía NHNN trong việc can thiệp vào tỷ giá hối đoái.

Biểu đồ tỷ giá trên thị trường tự do. Ảnh chụp màn hình

Biểu đồ tỷ giá trên thị trường tự do. Ảnh chụp màn hình

Cùng quan điểm, Maybank cũng tin rằng, để giảm áp lực cho VND, NHNN có thể bán USD từ dự trữ hoặc tăng lãi suất chính sách trong nước để thu hẹp chênh lệch lãi suất. Song, các chuyên viên phân tích chỉ ra rằng, việc sử dụng dự trữ ngoại hối không phải là lựa chọn ưu tiên của NHNN vì nguồn dự trữ này chỉ tương đương với khoảng 3,1 tháng giá trị nhập khẩu, rất gần với ngưỡng 3 tháng được khuyến nghị bởi Ngân hàng Thế giới. Trong khi đó, NHNN đã tăng gấp đôi việc nới lỏng tiền tệ vì phục hồi kinh tế của đất nước là ưu tiên hàng đầu.

Vì vậy, NHNN vẫn đang sử dụng các công cụ nhẹ hơn, trong đó có phát hành tín phiếu kho bạc (T-bills) để hút thanh khoản dư thừa, tăng lãi suất liên ngân hàng và thu hẹp cơ hội giao dịch chênh lệch lãi suất của các ngân hàng thương mại, những doanh nghiệp giao dịch ngoại hối lớn. Các công cụ này thực tế đã làm giảm một chút áp lực lên thị trường trong quý 3/2023.

Năm 2024, tính đến ngày 29/3, NHNN đã hút khoảng 171 ngàn tỷ đồng/7,1 tỷ USD thông qua T-bill kỳ hạn 28 ngày, giúp tăng lãi suất liên ngân hàng kỳ hạn 1 tháng lên khoảng 3%.

Maybank nhấn mạnh, sự gia tăng này chỉ đưa lãi suất liên ngân hàng trở lại mức bình thường và không cho thấy sự thay đổi trong chính sách tiền tệ của NHNN. Quan trọng hơn, NHNN sẵn sàng cho phép biến động ngoại hối lớn hơn trong khi chờ đợi đợt cắt giảm lãi suất của Fed. Trong quá khứ, NHNN sẽ bán USD mạnh mẽ để ổn định VND khi VND mất giá khoảng 2% so với USD trong cùng kỳ. Nhưng khi VND mất giá 4,3% so với USD trong cùng kỳ vào tháng 10/2023, NHNN vẫn chưa can thiệp mạnh mẽ.

Theo Maybank, NHNN hầu như không bán USD để can thiệp vào tỷ giá VND trong quý 3/2023 khi VND mất giá hơn 4% tính từ đầu năm. NHNN có thể sẽ duy trì mức độ chấp nhận này vì đang chờ đợi đợt cắt giảm lãi suất đầu tiên của Fed trong năm nay do dự trữ ngoại hối của NHNN chỉ ở mức đủ và phục hồi kinh tế là ưu tiên hàng đầu của Việt Nam

“Chúng tôi tin rằng, điều này có khả năng sẽ tiếp tục diễn ra trong năm nay. Tỷ giá USD/VND chính thức do Vietcombank niêm yết đã tăng 2,3% so với đầu năm. Vì vậy, còn khoảng 2 - 3% để VND mất giá trước khi có thể thấy sự can thiệp mạnh mẽ hơn của NHNN”, các chuyên viên Maybank kết luận.

Trong khi đó, nhóm nghiên cứu BIDV - ADB và NFSC dự báo kinh tế thế giới đi ngang hoặc tăng trưởng chậm lại (2,4% so với mức tăng 2,6% năm 2023) dù thương mại và đầu tư dần phục hồi, lạm phát toàn cầu tiếp tục giảm (3,5 - 4% từ mức 5,7% năm 2023). Đối với Việt Nam, nhóm nghiên cứu dự báo tăng trưởng GDP năm 2024 có thể đạt 6 - 6,5% (kịch bản cơ sở) với các động lực tăng trưởng phục hồi tốt hơn năm 2023, lạm phát tăng khoảng 3,4 - 3,8% so với mục tiêu 4 - 4,5%.

Theo đó, khu vực tài chính của Việt Nam năm 2024 được dự báo sẽ tích cực hơn. Chính sách tiền tệ được dự báo theo hướng chủ động, linh hoạt, lãi suất duy trì ở mức thấp nhằm thúc đẩy tăng trưởng. Tỷ giá mặc dù còn chịu áp lực lớn trước khi Fed quyết định giảm lãi suất nhưng sẽ hạ nhiệt dần từ cuối quý 2/2024, với mức tăng khoảng 2,5 - 3% trong năm 2024. Cơ cấu cung ứng vốn của nền kinh tế trong năm 2024 và các năm tiếp theo được kỳ vọng chuyển dịch theo hướng tích cực hơn khi giảm dần tỷ trọng của kênh tín dụng, tăng tỷ trọng qua kênh thị trường vốn và đầu tư tư nhân. Thanh khoản thị trường được kỳ vọng có sự cải thiện tích cực.