Gần 2/3 doanh thu các ngành đều sụt giảm

So sánh kết quả kinh doanh của các doanh nghiệp bị sụt giảm trong quý 1/2020. Ảnh nguồn: CTCK Rồng Việt, FiinPro

So sánh kết quả kinh doanh của các doanh nghiệp bị sụt giảm trong quý 1/2020. Ảnh nguồn: CTCK Rồng Việt, FiinPro

Theo thống kê và phân tích của Công ty chứng khoán Rồng Việt (VDSC), kết quả kinh doanh (KQKD) quý I của gần 570 doanh nghiệp từ hai sàn HOSE và HNX (tương đương 90% vốn hóa) khá tiêu cực. Lợi nhuận lần lượt giảm 13% và 7% trên HOSE và HNX. Các nhóm cổ phiếu cũng ghi nhận kết quả kinh doanh tiêu cực, đặc biệt là nhóm cổ phiếu vốn hóa vừa và nhỏ. Lợi nhuận của VN30 trong quý I giảm tới 11% so với cùng kỳ, nếu loại bỏ sự đóng góp từ VHM. Trong số 28 doanh nghiệp có KQKD trong nhóm VN30, có tới 19 doanh nghiệp ghi nhận tăng trưởng lợi nhuận âm.

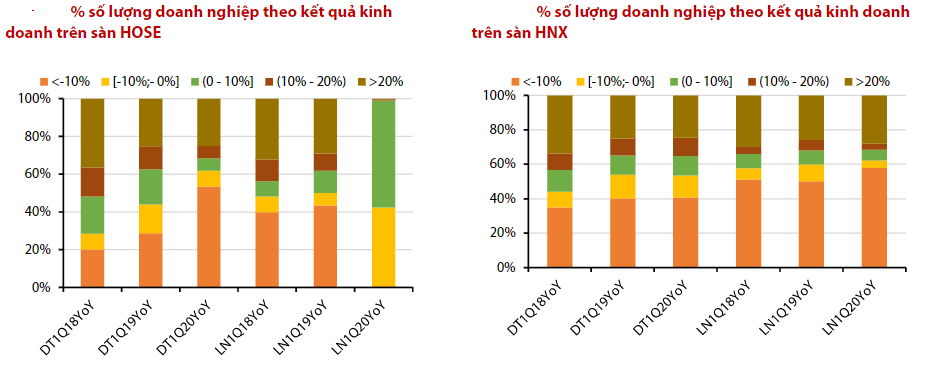

Trên sàn HOSE, 53% số lượng doanh nghiệp ghi nhận doanh thu tăng trưởng nhỏ hơn -10% trong quý I/ 2020, so với khoảng 20-30% số lượng doanh nghiệp trong cùng kỳ các năm 2018 và 2019. Đặc biệt là ở khía cạnh lợi nhuận, chỉ có 1% số lượng doanh nghiệp ghi nhận mức tăng trưởng lợi nhuận trên 10% trong quý I/2020, so với khoảng 40% số lượng doanh nghiệp cùng kỳ các năm trước. Phần lớn tăng trưởng lợi nhuận của sàn HOSE trong khoảng từ -10% đến +10%.

Bức tranh KQKD quý I/2020 trên sàn HNX có vẻ khá hơn, mặc dù phần trăm số lượng doanh nghiệp ghi nhận tăng trưởng lợi nhuận âm tăng lên nhưng không quá đột biến. Ngoài ra, phần trăm số lượng doanh nghiệp ghi nhận tăng trưởng trên 20% đạt 28%, tương đương với các năm trước.

Gần 2/3 số ngành nghề ghi nhận tăng trưởng lợi nhuận âm. KQKD đặc biệt tiêu cực ở một số nhóm ngành như du lịch và giải trí, dịch vụ tài chính, truyền thông và bảo hiểm. Tăng trưởng lợi nhuận của hai nhóm ngành chính ngân hàng và bất động sản lần lượt là 2% và 28%. Tuy nhiên, lợi nhuận của bất động sản chỉ tăng trưởng dựa trên một vài cái tên như VHM, trong khi tăng trưởng lợi nhuận trung vị của ngành bất động sản là -24%. Lợi nhuận của nhóm ngân hàng trong quý I ở mức thấp do chi phí dự phòng nợ xấu tăng mạnh. Mặt khác, một số ngành có KQKD khả quan như tài nguyên cơ bản, công nghệ thông tin và y tế.

Tuy nhiên, sang tháng 4, hầu hết cổ phiếu đã tăng giá mạnh trở lại, tiếp nối những diễn biến tích cực về việc kiểm soát dịch bệnh của Việt Nam. Ước tính chỉ số VN-Index đã phục hồi hơn 20% từ mức đáy được tạo thành trong tuần cuối tháng 3, trong khi khá nhiều nhóm cổ phiếu vốn hóa trung bình – nhỏ đã tăng ít nhất hơn 30% về giá trong cùng giai đoạn. Cùng với tâm lý lạc quan hơn với tiến triển dịch bệnh, việc VN-Index đã giảm về mức điểm thấp nhất kể từ năm 2016 (tỷ số P/B và P/E của VN-Index thậm chí giảm về vùng thấp nhất kể từ năm 2012) đã kích thích dòng tiền mới gia nhập thị trường.

Cơ hội trong khó khăn

Theo nhận định của các công ty chứng khoán, đây có thể là yếu tố giúp thị trường phục hồi tích cực trong những tuần đầu tháng 4. Sang tháng 5 hoặc tháng 6, sự hưng phấn của nhà đầu tư trong nước có thể sẽ tái diễn tại những thời điểm có tiến triển khả quan về kiểm soát dịch bệnh và nới lỏng lệnh phong tỏa của Mỹ và các quốc gia châu Âu.

Tuy nhiên, các chuyên gia chứng khoán cho rằng, triển vọng hồi phục hoạt động sản xuất, kinh doanh của nền kinh tế sau dịch bệnh là yếu tố nhà đầu tư cần cân nhắc hơn là chỉ dựa vào yếu tố đề cập bên trên. Những thời điểm thị trường hưng phấn nên là thời điểm nhà đầu tư ngắn hạn giảm tỷ trọng cổ phiếu và đưa tỷ lệ đòn bẩy về mức an toàn.

Cụ thể, đánh giá triển vọng quý 2/2020 của doanh nghiệp, trong các ngành bị ảnh hưởng do dịch COVID-19 nặng nề nhất, các nhóm ngành thép, công nghệ thông tin và dược phẩm lại khởi sắc, như HPG, FPT, IMP và PME có tăng trưởng đồng thời cả về doanh thu và lợi nhuận. Đây là những doanh nghiệp ít chịu tác động từ những diễn biến bất lợi của dịch bệnh COVID-19. Do đó, trong quý I/2020, các cổ phiếu ở nhóm ngành này luôn “xanh”. Các chuyên gia khuyến nghị nên tiếp tục đầu tư các cổ phiếu này.

Ở ngành đồ uống, tăng trưởng doanh thu và lợi nhuận sau thuế (LNST) quý 1/2020 lần lượt là 1,6% và -2,9%/năm. Theo phân tích của các chuyên gia chứng khoán, do ảnh hưởng của dịch COVID-19 cộng với Thông tư hạn chế sử dụng bia rượu, sản lượng tiêu thụ của nhóm ngành này sụt giảm. Do đó, các chuyên gia khuyến nghị tạm thời ngừng đầu tư ở nhóm ngành bia, rượu, kể cả nhóm ngành cung cấp nguyên vật liệu để sản xuất thị trường này.

Đối với nhóm ngành sữa là VNM và QNS, tác động của dịch COVID-19 lên tiêu thụ của hai doanh nghiệp này có thể sẽ kéo dài sang nửa đầu quý 2/2020 và phục hồi nhẹ trong thời gian còn lại của quý. Mặc dù sẽ vẫn tiếp tục trải qua giai đoạn kém khả quan so với cùng kỳ, nhưng VDSC vẫn kỳ vọng kết quả kinh doanh quý II/2020 của VNM và QNS sẽ khởi sắc hơn so với quý 1/2020. Vì đây là hai doanh nghiệp đầu ngành trong lĩnh vực kinh doanh đồ uống từ sữa và sữa đậu nành, có dòng tiền hoạt động lành mạnh và tỷ lệ trả cổ tức ổn định. Do đó, giai đoạn thấp điểm trong kinh doanh sẽ là cơ hội để nhà đầu tư tích lũy VNM và QNS ở mức giá tốt.

Về nhóm ngành dầu khí, sự sụt giảm mạnh của giá dầu vừa qua đã tác động tiêu cực đến hoạt động của các doanh nghiệp. Tuy vậy, nhìn ở khía cạnh tích cực, giá dầu giảm đã giúp chi phí đầu vào của các ngành như nhựa, săm lốp, phân bón giảm mạnh, qua đó giúp cải thiện đáng kể biên lợi nhuận. Nhờ vậy, doanh nghiệp thuộc các ngành này vẫn duy trì tốc độ tăng trưởng lợi nhuận khả quan, dù doanh thu chỉ tăng nhẹ hoặc giảm. Theo khuyến nghị các chuyên gia chứng khoán, trong các nhóm nhóm ngành đại diện như BMP, DRC, BFC và DPM, nên giảm tỷ trọng đầu tư cổ phiếu BFC và DPM do triển vọng kém khả quan của ngành phân bón.

Với BMP và DRC, tỷ suất cổ tức cao và triển vọng tăng trưởng lợi nhuận (nhờ biên lợi nhuận cải thiện và khả năng mở rộng sản xuất trong dài hạn) nên vẫn có thể đầu tư trong quý 2. Có thể thấy, việc giá dầu liên tục giảm và thông tin trả cổ tức tiền (đối với BMP) đã giúp giá hai cổ phiếu này tăng mạnh. Đối với DRC, triển vọng xuất khẩu lốp radial sang thị trường Mỹ và Brazil dự kiến không thuận lợi trong quý 2/2020. Tuy nhiên, nhà đầu tư ưa thích cổ phiếu DRC có thể tiếp tục quan sát và giải ngân nếu giá cổ phiếu điều chỉnh.

So với nhiều nhóm ngành, mức độ bị ảnh hưởng của ngành ngân hàng trong quý I/2020 là không quá lớn. Theo thống kê của các công ty chứng khoán, quả kinh doanh quý I/2020 của 14 ngân hàng niêm yết đạt trung bình 12,2%/năm. Tuy nhiên, so với mức tăng lũy kế của cùng kỳ năm 2019, hoạt động cho vay chậm lại ở hầu hết các ngân hàng.

Có thể thấy, LNST Q1/2020 giảm mạnh ở hai ngân hàng quốc doanh lớn là VCB và BID. Ngoài ra, CTG, MBB, STB và KLB cũng ghi nhận tăng trưởng âm do thu nhập lãi và dịch vụ giảm tốc, trong khi chi phí dự phòng rủi ro tín dụng tăng mạnh ở hầu hết ngân hàng và chi phí hoạt động cũng tăng mạnh hơn so với tăng trưởng về thu nhập. Điển hình các gói hỗ trợ của ngành ngân hàng đối với các doanh nghiệp chịu ảnh hưởng của dịch COVID-19 gồm: giảm lãi suất cho vay, giãn, gia hạn thời hạn trả nợ.

Nhiệm vụ giảm lãi suất cho vay có thể khiến khả năng mở rộng NIM (sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả) của các ngân hàng bị hạn chế so với giai đoạn trước khi diễn ra dịch bệnh. Nguyên nhân, mặc dù áp lực huy động giảm khi nhu cầu vay mượn thấp và động thái điều tiết của NHNN (giảm lãi suất điều hành, tác động thị trường OMO) sẽ giúp lãi suất huy động giảm theo sau mức lãi suất cho vay, song tốc độ sẽ chậm hơn và khả năng tăng tỷ trọng dư nợ của nhóm khách hàng có lãi suất cho vay cao bị hạn chế. Ngoài ra, tăng trưởng thu nhập lãi và dịch vụ nhìn chung sẽ chậm lại so với các năm trước khi chính sách giãn, gia hạn thời hạn trả nợ có thể ảnh hưởng đến tiến độ ghi nhận thu nhập lãi của các ngân hàng; quy mô cho vay giảm khiến thu nhập lãi và thu nhập từ hoạt động dịch vụ bị ảnh hưởng tiêu cực. Chưa kể, các ngân hàng theo đuổi mục tiêu quản lý tốt chất lượng tài sản có thể sẽ chứng kiến chi phí dự phòng tăng mạnh, ít nhất trong quý 2 hoặc hai quý đầu năm 2020.

Như vậy, sau năm 2017 – 2018 ghi nhận tăng trưởng cao, ngành ngân hàng dự kiến sẽ chứng kiến mức giảm tốc đáng kể về mức độ tăng trưởng lợi nhuận trong năm 2020. Dù vậy, thay vì quan tâm khả năng duy trì tăng trưởng lợi nhuận trong ngắn hạn, các chuyên gia tài chính – chứng khoán cho rằng nhà đầu tư cần chú trọng những ngân hàng ưu tiên kiểm soát chất lượng tài sản nhiều hơn, đặc biệt trong bối cảnh khả năng khôi phục hoạt động của các ngành, doanh nghiệp sau dịch bệnh còn khó đoán định.

So với định giá hiện tại của các công ty chứng khoán, một số cổ phiếu ngân hàng đã giảm về vùng giá phù hợp cho mục tiêu nắm giữ dài hạn, như ACB và VPB... Mặc dù vậy, trong ngắn hạn, các chuyên gia khuyến nghị nhà đầu tư tạm thời đứng ngoài quan sát.