Điều đáng nói, Zalo Bank vẫn ngang nhiên hoạt động bất chấp nhiều cơ quan quản lý đã lên tiếng và truyền thông vào cuộc. Câu hỏi được đặt ra là đâu là chế tài để có thể xử lý và đơn vị nào có trách nhiệm trong việc quản lý các mô hình tương tự trong tương lai?.

Lách luật để hoạt động?

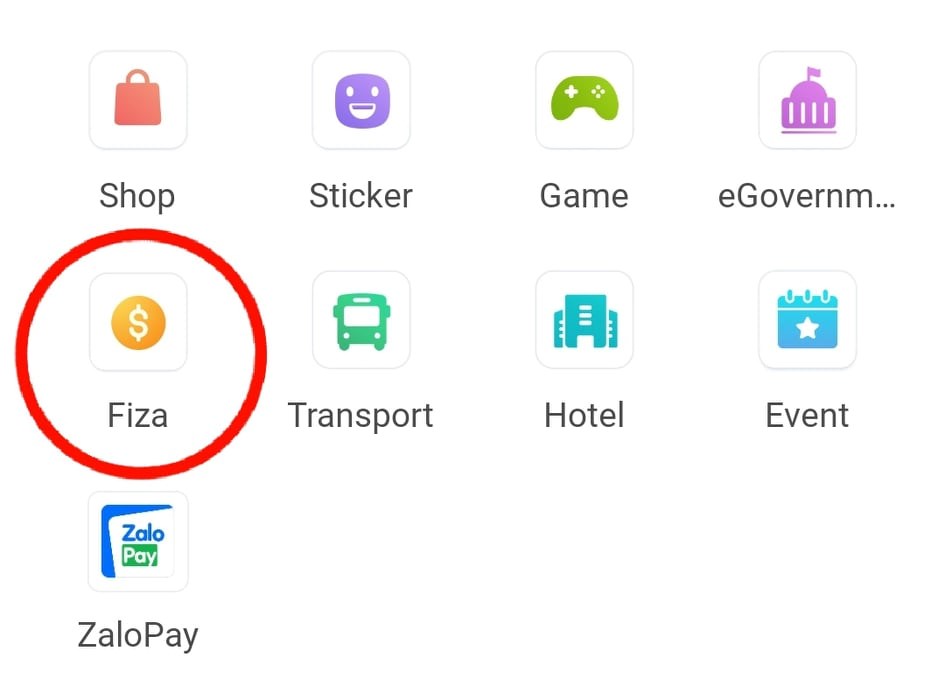

Zalo một lần nữa đổi tên từ Zalo@Finance sang Fiza. Ảnh: BNEWS/TTXVN

Zalo một lần nữa đổi tên từ Zalo@Finance sang Fiza. Ảnh: BNEWS/TTXVN

Sau loạt bài phản ánh của TTXVN, mặc dù nhiều lần nhóm phóng viên liên hệ qua các kênh khác nhau để có được thông tin phản hồi từ phía Zalo cũng như Công ty chủ quản là Công ty Cổ phần VNG, nhưng phóng viên vẫn không nhận được câu trả lời. Mặc dù "bặt vô âm tín" nhưng những động thái cho thấy, Zalo dường như đang muốn "lấp liếm", đi các hoạt động liên quan đến lĩnh vực tài chính ngân hàng, lĩnh vực chưa được cơ quan chức năng nào cấp phép và chưa dựa trên căn cứ pháp luật nào để hoạt động.

Bằng chứng cho thấy, sau khi bị phản ánh việc sử dụng mập mờ tên gọi Zalo Bank cho hoạt động của mình, phía Zalo đã âm thầm đổi tên sang Finance @ Zalo. Nhưng dường như sự đổi tên đó vẫn có thể gây nhầm lẫn cho khách hàng khi chuyển từ "Bank" sang "Finance", Zalo lại một lần nữa âm thầm đổi sang cái tên hoàn toàn khác lạ: Fiza.

Điều đáng nói, mặc dù tên gọi khác nhau, nhưng Zalo vẫn sử dụng ứng dụng đó trên nền tảng của mình để thực hiện các hoạt động liên quan đến tín dụng, ngân hàng. "Bình mới" nhưng "rượu" vẫn cũ, các tính năng của Finance@ Zalo hay Fiza không hề thay đổi so với Zalo Bank trước đây và người dùng vẫn có thể tiếp cận các khoản vay từ các đối tác của trang như FE Credit, UOB hay Shinhan Bank.

Việc Zalo cung cấp các gói cho vay tiêu dùng trên Finance @Zalo (Fiza) đang được thực hiện dưới dạng hợp tác kinh doanh với các ngân hàng, công ty tài chính thực chất là cách "lách" các quy định của Ngân hàng Nhà nước và pháp luật. Bởi hiện Zalo không được Ngân hàng Nhà nước cấp phép hoạt động cho vay tiêu dùng, cung cấp dịch vụ tài chính trên nền tảng trực tuyến. Theo Luật sư Trương Thanh Đức, Công ty luật BASICO, đây vốn là lĩnh vực kinh doanh có điều kiện, chịu sự ràng buộc pháp lý rất chặt chẽ về mức vốn điều lệ, năng lực tài chính, nhân lực, cơ sở hạ tầng, công nghệ và bắt buộc tuân thủ quy trình cho vay, đảm bảo an toàn hoạt động cho vay, kiểm soát nợ xấu.

Đơn cử, công ty tài chính tiêu dùng phải có vốn pháp định tối thiểu 500 tỷ đồng, được Ngân hàng Nhà nước cấp phép hoạt động tài chính tiêu dùng, đáp ứng đầy đủ các điều kiện nghiệp vụ đối với hoạt động ngân hàng, quy định về tỉ lệ dư nợ tín dụng tiêu dùng…

Thế nhưng, gần một năm qua, Zalo vẫn bắt tay với Shinhan Bank, FE Credit, Easy Credit… để cho vay tiêu dùng trên Zalo Bank, hoạt động dịch vụ tài chính "trá hình" bất chấp các quy định cấm của Ngân hàng Nhà nước. Và khi chưa được pháp luật quản lý thì các hoạt động rất dễ biến tướng và tiềm ẩn nhiều rủi ro cho các bên liên quan.

Việc thực hiện trên nền tảng số nhằm mục đích liên kết người cho vay và người vay, hoạt động vay hoàn toàn phụ thuộc vào ý chí của hai bên. Do đó đây có thể coi thuần túy là một giao dịch dân sự bình thường, nhưng nếu xảy ra sự cố rất khó truy cứu trách nhiệm của bên cung cấp nền tảng số. Đặc biệt, vì tất cả thông tin đều được lưu trữ và thực hiện trên không gian mạng, nên có khả năng bị các đối tượng xấu lợi dụng thay đổi, tiết lộ các số liệu hiển thị, các thông tin của các bên liên quan hoặc thực hiện các biện pháp công nghệ để làm gián đoạn các hoạt động đang xảy ra hòng chiếm đoạt tài sản.

Đối với người vay, thực tế gần đây cho thấy, các hình thức cho vay tiền online hay thông qua các ứng dụng đã và đang để lại hệ lụy khó lường, nhất là khi vay tiền qua trung gian tài chính kết nối tới các tổ chức, cá nhân không được phép hoạt động trong lĩnh vực tín dụng ngân hàng. Với các điều kiện cho vay dễ dàng, khi người vay chậm trả nợ hoặc mất khả năng thanh toán, các "ông chủ" cho đòi nợ thông qua "lực lượng đòi nợ thuê", từ đó phát sinh các hành vi trái luật như đe dọa, cưỡng đoạt tài sản, cố ý gây thương tích, bắt giữ người trái pháp luật...

Đáng ngại nhất, theo Luật sư Nguyễn Thanh Hà, Công ty Luật SBLAW, việc "thả lỏng" điều kiện xét duyệt khoản vay, cấp hạn mức cho vay, không cần tài sản đảm bảo… đối với hàng triệu khoản vay thông qua Zalo không được cấp phép hoạt động, sẽ tiềm ẩn rủi ro nợ xấu có thể lên tới cả nghìn tỷ đồng cho các ngân hàng, công ty tài chính tham gia hệ thống cho vay "chui" này.

Chế tài nào để xử lý?

Có thể thấy, trong bối cảnh công nghệ số đang phát triển mạnh, mô hình làm trung gian tài chính hoạt động cho vay, hay thậm chí hình thức cho vay ngang hàng (P2P) với việc ngày càng nhiều các công ty Fintech ra đời đang là một xu hướng phát triển mạnh ở các thị trường trên thế giới chứ không riêng ở Việt Nam.

Theo Luật sư Nguyễn Thanh Hà, Công ty Luật SBLAW trung gian tài chính thực hiện cho vay online được thực hiện theo 2 hình thức: Kết nối giữa người vay với các tổ chức tín dụng, ngân hàng và kết nối người vay với cá nhân, tổ chức người cho vay. Đây được coi là mô hình kinh doanh mới, dịch vụ sáng tạo dựa trên nền tảng công nghệ số kết nối trực tiếp người đi vay với người cho vay (nhà đầu tư)… Điều này có thể mở ra một kênh tiếp cận vốn mới, linh hoạt, thuận tiện, giúp thêm nhiều người có cơ hội vay vốn và các tổ chức tín dụng có thể thông qua đó tiếp cận dễ dàng hơn đến các đối tượng khách hàng của họ.

Tuy nhiên nếu các cá nhân, tổ chức không được cấp phép hoạt động trong lĩnh vực tín dụng ngân hàng thì chưa có căn cứ pháp luật để hoạt động. Về bản chất, đây là hoạt động môi giới tín dụng, là nghiệp vụ thuộc các tổ chức tín dụng. Nhưng đây là một khoảng trống pháp lý lớn hiện nay khi Việt Nam chưa có quy định pháp luật cụ thể nào cho phép hay không cho phép các ứng dụng trên triển khai.

Nghị định số 96/2016/NĐ-CP của Chính phủ ngày 1/7/2016 quy định điều kiện về an ninh, trật tự đối với một số ngành, nghề đầu tư kinh doanh có điều kiện, mới chỉ quy định danh mục cầm đồ, đòi nợ trong khi kinh doanh tài chính, hỗ trợ tài chính, cho vay không cầm cố tài sản, cho vay ngang hàng, vay trực tuyến (ví dụ P2P, Lending, Fintech..) lại đứng ngoài danh mục Nghị định trên.

Theo Luật sư Nguyễn Thanh Hà, điều này cũng khiến các cơ quan chức năng gặp khó trong nhận diện và xử lý các mô hình hoạt động này.

Thực tế cho thấy, ở Việt Nam hiện vẫn chưa có văn bản pháp lý quy định cụ thể về loại hình kinh doanh dịch vụ này. Do vậy, một số công ty lợi dụng kẽ hở của pháp luật, để kinh doanh liên quan đến hoạt động tín dụng, mà Zalo là một trường hợp điển hình.

Quay trở lại câu chuyện của Zalo, mặc dù chưa được cấp phép hoạt động liên quan đến lĩnh vực tín dụng, ngân hàng cho Finance@Zalo (Fiza) nhưng gần 1 năm qua Zalo vẫn thực hiện các hoạt động trung gian tài chính kết nối việc cho vay.

Sau loạt bài TTXVN phản ánh, phóng viên liên hệ với các cơ quan chức năng để tìm câu trả lời về chế tài xử lý vụ việc nhưng vấn đề vẫn là khoảng trống pháp lý.

Không chỉ hoạt động liên quan đến tài chính, hoạt động thương mại điện tử trên Zalo (Zalo Shop) cũng vẫn ngang nhiên hoạt động khi chưa được Bộ Công Thương cấp phép. Điều đáng nói, theo ông Đặng Hoàng Hải, Cục trưởng Cục Thương mại Điện tử và Kinh tế số, Bộ Công Thương cho biết: Trong tháng 7-8 năm 2019, Cục Thương mại điện tử và Kinh tế số đã 3 lần mời Công ty cổ phần VNG (Công ty VNG) cử người đại diện theo pháp luật hoặc người đại diện theo ủy quyền đến làm việc về hoạt động cung ứng dịch vụ thương mại điện tử qua ứng dụng Zalo. Tuy nhiên, Công ty cổ phần VNG không hợp tác với Cục Thương mại điện tử và Kinh tế số để làm rõ các vi phạm liên quan. Kế đó, ngày 5/9/2019, Cục Thương mại điện tử và Kinh tế số đã có Công văn số 32/TMĐT-QL gửi Cục An ninh mạng và Phòng, chống tội phạm sử dụng công nghệ cao (A05) - Bộ Công An để xử lý theo thẩm quyền.

Mặc dù vậy, từ đó đến nay, Zalo Shop hay Finance@ Zalo vẫn ngang nhiên hoạt động.

Theo TS Cấn Văn Lực, Chuyên gia về tài chính ngân hàng, nếu Finance@ Zalo chưa được Ngân hàng Nhà nước cấp phép hoạt động trong lĩnh vực tín dụng ngân hàng thì Zalo còn chưa được coi là công ty Fintech, họ chỉ là công ty bình thường. Mà công ty bình thường lại thực hiện các hoạt động liên quan đến trung gian, môi giới tín dụng cho vay như vậy là không đúng luật. Như vậy, để xử lý trách nhiệm thì cơ quan cấp phép cho Zalo phải vào cuộc, kiểm tra xem Zalo có hoạt đúng với giấy phép hay không, từ đó mới có chế tài để xử lý.

Việc phát triển một loại hình cho vay theo nhu cầu của thị trường và xu hướng nền tảng số là điều không thể ngăn cản. Tuy nhiên, để đảm bảo hoạt động và quản lý chặt chẽ hoạt động cho vay theo loại hình này, cần phải nhanh chóng có một hành lang pháp lý cụ thể để Nhà nước kiểm soát và có cơ chế giải quyết các rủi ro, tranh chấp phát sinh. Trường hợp chưa có cơ chế kiểm soát quản lý, các ban ngành liên quan cần khuyến cáo để hạn chế sự tham gia của người dân vào loại hình này.

Được biết, Ngân hàng Nhà nước vẫn đang trong quá trình xây dựng Nghị định về cơ chế thử nghiệm (sandbox) Fintech trong lĩnh vực ngân hàng, trong đó có hoạt động P2P.

Theo ông Cấn Văn Lực, Nghị định trên cần làm rõ về chức năng nhiệm vụ của các bên liên quan, nhất là trách nhiệm của các bên trung gian là Fintech, các công ty cung cấp nền tảng thanh toán, vì trong trường hợp có rủi ro mất tiền, họ phải có trách nhiệm. Các cơ quan Nhà nước cần có sự phối hợp chính sách thật tốt, đặc biệt liên quan đến cơ sở dữ liệu định danh quốc gia để định danh cá nhân điện tử và đảm bảo chính xác.

Trước khi có một hành lang pháp lý hoàn chỉnh, lời khuyên của giới chuyên gia là khách hàng cần đọc và tìm hiểu kỹ thông tin trước khi cung cấp dữ liệu cá nhân hay quyết định vay vốn thông qua các trung gian tài chính để tránh những mâu thuẫn phát sinh ảnh hưởng đến quyền lợi chính đáng của mình.